どうも、こんにちは。加政です。

この記事では、「emaxis slim s&p500」「楽天・全米株式インデックス・ファンド」「SBI-SBI・V・S&P500インデックス・ファンド」などの優良米国株投資信託をやるなという主張をするつもりはございません。

僕自身Nisa口座で米国株投資はポートフォリオに組み込んでますし、本サイトでも米国株投資信託はむしろ推奨しています。

ただ結論としては

「米国株をはじめとするインデックス投資信託だけでは老後資産形成は不十分である。」

ということをこの記事でお伝えしたいのです。

1.アメリカ一択だと信じていた

資産形成を始める前、僕は投資先はアメリカ一択だと信じていました。

多くのYouTuberが「買うだけで利回り7%」「ウォーレンバフェットも資産の90%をS&P500に投入せよと言っている」「米国株のパフォーマンスは素晴らしい」と太鼓判を推していたからです。

しかし、これはかなり楽観的でアメリカ経済がいつまでも成長することが前提となっています。

最も想定しなければならないのが、覇権国アメリカの衰退になります。

アメリカは現在進行形で確実に衰退しています。

度重なる戦争で疲弊するアメリカ

ここで東西冷戦後のアメリカの歴史年表をざっくり見てみましょう。

1991年 ソビエト連邦の崩壊(この時点で米国一強時代)

アメリカ一強の時代の幕開け

ソ連が崩壊したことにより、超大国はアメリカのみになり真の覇権国になりました。

2001年9月11日

アメリカ同時多発テロ事件

2003年

イラク戦争勃発

イラクの大量破壊兵器保持における進展義務違反を理由とする『イラクの自由作戦』の名の下に、イラクへ侵攻したことで始まった軍事介入が始まりました。

2007年

リーマンショック

投資銀行リーマンブラザーズホールディングスが経営破綻したことにより、連鎖的金融危機が発生。

このリーマンブラザーズの破綻は負債総額約64兆円にのぼり、アメリカの歴史上最大の企業倒産になりました。

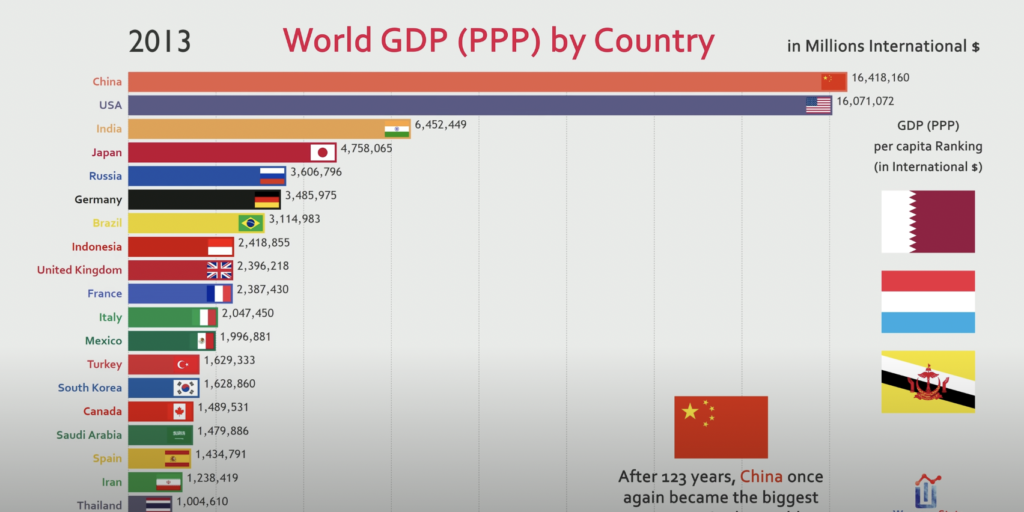

2013年

GDP PPP(購買力平価)で中国に抜かれる。世界2位に。

圧倒的No.1だったアメリカがついにGDP(購買力平価)で中国に抜かれました。

2016年

米中貿易戦争が開始

対中国の貿易赤字を理由に米中で関税合戦が始まりました。

2021年

アフガニスタン完全撤退

2001年に武力介入した「アフガニスタン紛争」。米軍は19年10ヶ月もの間、戦闘し続けたがついに完全撤退となった。ベトナム戦争以来のアメリカの完全敗北です。

かつて、19世紀覇権国であったイギリスが第一次世界大戦、第二次世界大戦と二度の戦争で経済的に疲弊し、その地位を失ったようにアメリカもまたその地位を失うと僕は考えています。

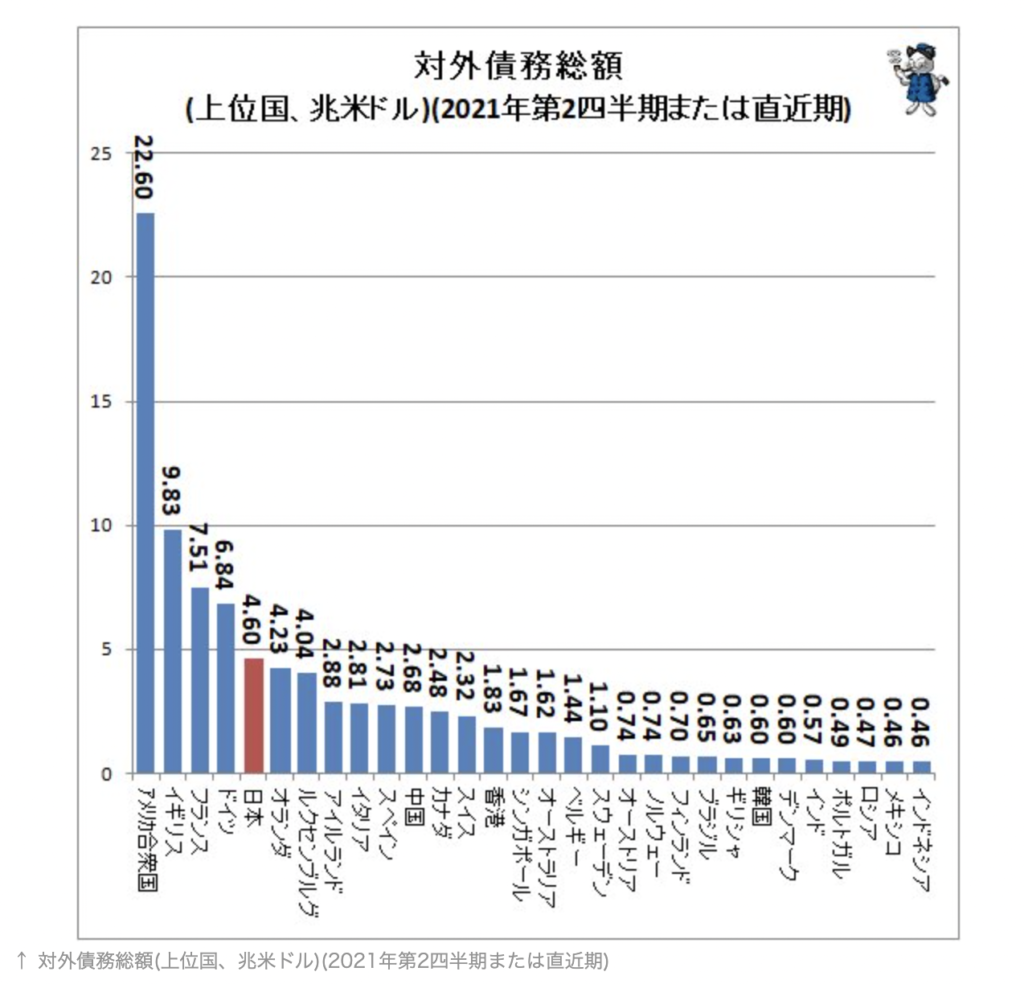

実際にアメリカは対外債務が22兆ドルを超えており、これは世界でもぶっちぎりで一位になります。

つまり、いろいろな国から借金をしているのです。

↓下は1800年からの世界各国のGDP(購買力平価)の推移グラフになります。2019年~2040年は未来予測です。冷戦後から見たい方は4:40あたりからの視聴をおすすめします。

2.当たり前のように元本保証ではない

最近の投資系YouTuberはかなり残念です。

米国株投資をすれば、過去15年単位でプラスになっているから儲かる。

全世界株式を買っておけば、世界経済の成長とともに利回り4%は現実的な数字。

米国は今後も移民受け入れによって人口増加していくから、その経済力は安泰である。

これらはかなり王道でスタンダードな主張だとは言えます。

しかし、米国株や全世界株に投資しておけば、さも積み立てた元本がプラスになるような楽観的な主張が多いように見受けられます。(個人の感想です。)

過去良い成績を残しているからといって、あくまで投資です。

当然のように元本は保証されていないですし、老後期間ずっと含み損を抱えるかもしれません。

定年まで毎月コツコツ積み立てていた老後資金が、退職後に目減りしていくのに耐えられるでしょうか?

もっと言えば、現在の米国株投資信託(VTIやS&P500)はほんの30年前に創業したGAFAMの存在あってこそです。

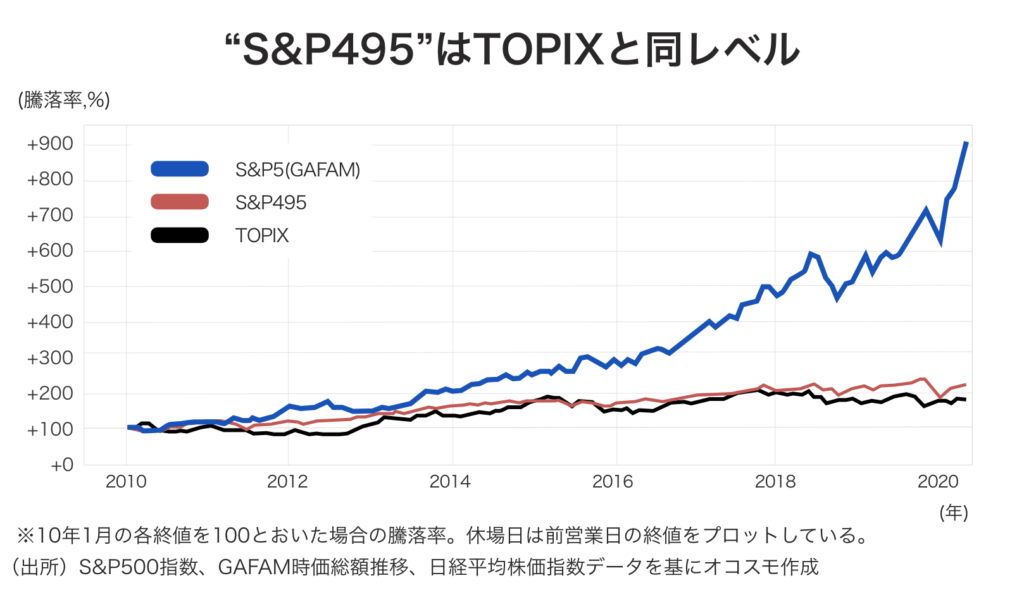

例えば、S&P495という指数があります。

こちらはS&P500からGAFAMの5社を除いた指数になります。

GAFAMを除いてしまえば、日本の指数TOPIXと同等レベルのパフォーマンスしかありません。

つまり、米国株投資信託で資産形成すること=既に世界的企業であるGAFAが今後も数十年にわたって成長し続ける方に賭けるということなのです。

3.暴落で青ざめる

投資信託や個別株で最も怖いのは、暴落です。

投資信託で長期にわたって積み立てていく場合、

初期の積立金額が数十万〜数百万円くらいの時の暴落はさほど怖くありません。

暴落しても積立金額が小さいがゆえに含み損も小さく、定年退職までの数十年で株価が持ち直すまで耐えられるからです。

一番恐ろしいのは「既に積立金額が数千万円ほどまで大きくなっている退職後の暴落」です。

想像してみてください。

ホッとした束の間、

退職後物語

今から35年後ー

2058年、最後の退勤を終えた夜、あなたは楽天SBIネット証券にログインしてみます。

30歳から毎月コツコツ3.3万円、35年間

積み立てた元本は約1400万円、含み益は約1600万円

資産は3000万円ほどになっていました。

この35年間、米国経済は順調に成長していき、

2050年代後半になっても世界第3位のGDPを堅持していました。

そのおかげもあってか利回り4%で運用ができました。

退職して最初の月曜の朝ー

朝起きてコーヒーを飲んでいると、

突然スマートフォンに速報でニュースが流れます。

「2058年10月23日(水)10時25分頃、アメリカ経済を牽引するテスラの株価が80セント下落した。下落直後の寄り付きは平穏だったが、間もなく売りが膨らみ株式市場は11時頃までに売り一色となり、アメリカ全体の株価が大暴落した。この日だけで1289万4650株が売りに出た。ウォール街周囲は不穏な空気に包まれ、500名の警官隊が出動して警戒にあたらなければならなかった。シカゴとニューヨークの市場は閉鎖され、投機業者で自殺した者はこの日だけで20人近くに及んだ。」

悲惨なニュースは続きます。

「週末に全米の新聞が暴落を大々的に報じたこともあり、28日には921万2800株の出来高でダウ平均が1日で13%下がるという暴落が起こり、さらに10月29日、23日以上の大暴落が発生した。」

「投資家はパニックに陥り、株の損失を埋めるため様々な地域・分野から資金を引き上げ始めた。そして、米国への依存を深めていた日本を含む先進国も、連鎖的に破綻することになった。」

ここにきて米国株の未曾有の大暴落です!!

わずか1週間で3000万円あった資産が1500万円になってしまったのです。

含み益の1600万円は一瞬で吹き飛び、元本割れを引き起こしてしまいました。

貯金の500万円と退職金2000万円を合わせて、総資産は4000万円ほどです。

これは十分に大金ですが、実は老後資産としてはとても足りているとは言えません。

この35年で日本は緩やかに物価上昇していました。

消費税は25%超え、ビックマックは単品でも910円(現在の2倍)もし、都心のワンルームに住むのに月20万円以上出さなければならない時代でした。

2058年の4000万円の貨幣価値は、現在2023年における2000万円と同等レベルになっていたのです。

これは一つの世界線にすぎませんが十分に起こりうるとは言えるでしょう。

実際に米国株の大暴落は、1929年で世界恐慌という形で引き起こされています。この21世紀で起こらない保証はないのです。

ドキュメンタリー:1929年に始まった世界大恐慌

A+投信で鉄壁の資産防衛フォーメーションを組む

ここまで読んできて、米国株投資信託さえを買っていれば資産形成ができると思う人はいないでしょう。

米国株投資信託だけじゃ資産形成ができないのはわかった。けど他に何をやればいいの?

現物不動産という選択肢

「資産形成」と聞くと株式投資や投資信託、債権投資などが挙げられますが、サラリーマンだからこそできる投資として現物不動産があります。

株式投資や投資信託、債権投資の元手は給与所得の余剰資金になりますが、現物不動産は必ずし自己資金がいるわけではありません。

自分の信用力を活用することで、銀行から融資を引くことができます。

例えば、都内に2000万円の物件を購入すれば、2000万円にリターンがつくのです。

信用力はサラリーマンだけに与えられている特権的な制度と言えるでしょう。

融資を引いて投資金額を増やすのは分かったけど、人口減少する日本の不動産で資産形成なんて本当にできるの?

地方は凋落するが「東京」は世界に誇れる都市であり続ける

↓は都市別GDPランキングになります。2023年現在東京は世界で一番に裕福な都市の地位を保っており、これは2060年代になっても継続すると思われています。

まとめ

ではまとめていきます。

・米国株をはじめとするインデックス投資信託だけでは老後資産形成は不十分である。

・十分な老後資産形成として現物不動産、特に東京への投資は選択肢になりうる。

老後2000万円問題に対策できる資産形成がここにあります【無料資産形成のご相談】

LINEで無料ファイナンシャルプランのご相談

LINEからご予約の場合、下記内容をお書き添えくださいませ。

- お名前(フルネーム)

- ご希望の日時

- 現在の取り組まれている資産形成を教えてください

- ご年齢

- ご職業

- 税込の年収

- 追加のご要望(もしあれば)

このほか 資産形成 に関するあらゆるご相談も承っております。