老後には約2000万円必要になる

資産形成って聞くと、難しそうだな・・・

老後や将来のお金に対して不安がある。

この記事はそんな悩みをもった方を対象に書きました。

ぼく自身も、30代を過ぎるまではお金の知識は0、興味すらありませんでした。

資産形成?なんじゃそりゃw

こんな感じで、お金のことを全く考えてませんでした(笑)

ですが将来の不安はあったので、本と動画を通じ、資産形成について学びました。

勉強してから気づいたのですが、「もっとはやく知りたかった」と思い後悔しました。

この記事を読んでる方は20代でしょうか?

人生の先輩であるぼくが助言します。

いまから資産形成を始めなさい

ぼくが伝えることは、資産形成を始めるうえで大事なことです。

記事を読んだ後は読んだだけで終わらず、ぜひ行動してくださいね。

1・資産形成は貯金と同じではない?

まず覚えてほしいのが、資産形成とはお金を

「1から資産を構築していくことです。」

難しく聞こえると思うので、お米で例えますね。

お米を作るには苗から育てる必要がありますよね?

苗を育てて→米になる。

「このように1円から自分の資産をつくっていくことが”資産形成”です。」

資産形成に対して貯金は給料から税金、生活費を除いた、お金を現金で残すか、銀行口座に預けて、元本が保証された方法で保有することです。

資産形成と貯金の違いについてまとめると

・資産形成は財産を1からつくる

・貯金は余ったお金を残す

こうイメージしてもらえれば大丈夫です。

2・資産形成には投資の知識が必要

資産形成のためには投資の知識は必要です。

投資って聞くと、記事を読んでるあなたから心の声が聞こえてきそうですね。

出たよ投資、難しそう・・・

あやしいし、なんか怖いな

大丈夫です。

ぼく自身も最初は知識がありませんでした。

勉強して、自分で納得してから始めることができたので、安心してください。

投資のイメージですが、年利5%増やしてくれる企業に100万円を預けたら1年後に105万円になる。

その105万円を預けたら、また年利5%で1年後に111万円になる。

この効果を”福利効果”といいます。

もちろん投資なので、お金が減ることもあります。

100万円が98万円になるリスクもあります。

やらない方がええやん

と言われそうですが、やってください。

投資の世界では

「15年以上投資を続けると勝つ」

こういうデータがすでに実証されています。

補足をしますが、実は投資って、すでに皆さんしているんですよ。

例えば1年間部活をします。

使った1年分の時間は消費されますが、部活で得た運動能力、知識、人間関係はリターンとして自分に返ってきますよね?

投資の世界では同じことがいえるので、ぜひとも挑戦してくださいね。

最もカンタンな投資の始め方は

・楽天証券に証券口座を作る

・同時に楽天カードを作成する

・積立NISA講座も同時開設する

・口座開設に2週間ほど待つ

・投資先は「全世界株式インデックス」「全米国株式インデックス」

最初にやるのは「たったこれだけです。」

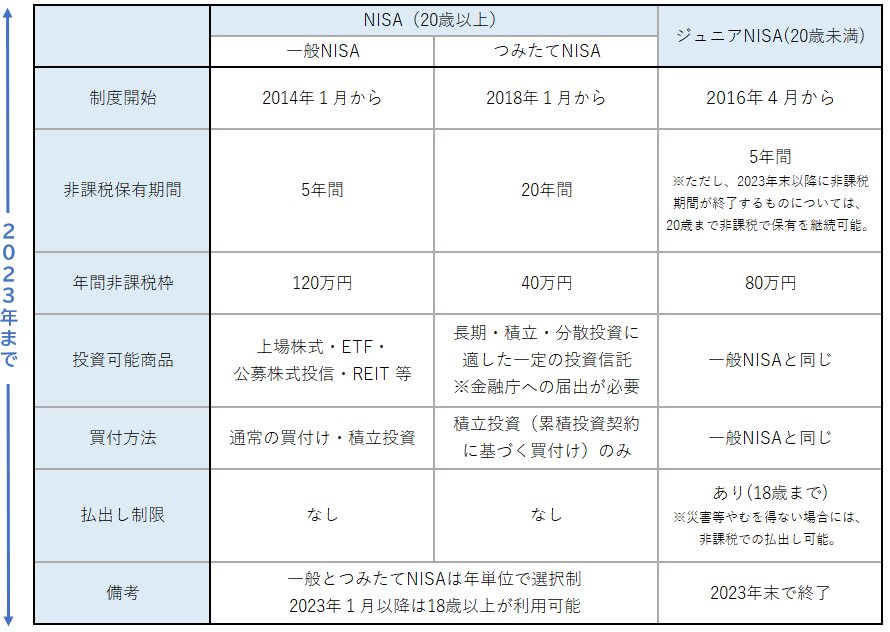

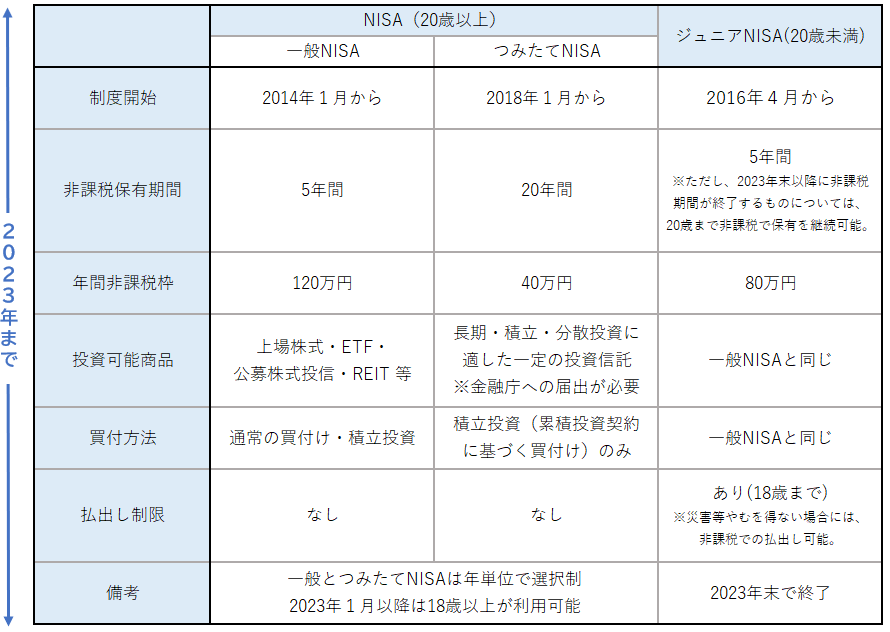

3・国の非課税制度であるNISA制度

投資をはじめた人向けにお勧めの制度があります。

それがNISA制度です。

NISAの特徴は投資で"増えたお金に税金がかからない非課税制度"です。

本来投資で儲けたお金は20%の税金がかかります。

そんなNISAには2種類あります。

2種類を同時に使うことはできないので、注意してください

・一般NISA

・積立NISA

筆者も積立NISAを利用しているので、積立NISAから説明させてもらいます。

積立NISAの特徴ですが、少額からでも投資可能です。

・投資可能額は毎月100円~33333円まで

・金融庁が認めた商品のみ

・限度額は年間40万円まで

・20年間運用できる

・いつでも引き出しできる。

デメリットももちろんあります。

・元本割れする可能性がある。

・途中で引き出すと福利が減り、お金が貯まらない。

まとめると積立NISAは毎月コツコツと投資をしていくスタイルです。

・一般NISAの特徴を紹介します。

つぎに一般NISAの特徴を紹介します。

・年間120万円まで投資できる。

・毎月好きな金額を自由に投資できる。

・5年間運用できる。

・いつでも引き出しできる。

デメリットは

・積立NISAと比べて15年も短い

・扱っている商品が豊富なため利益が出ない商品も多い

初心者には断然積立NISAをオススメします。

いま紹介したNISA制度は2024に改正が決まってます。

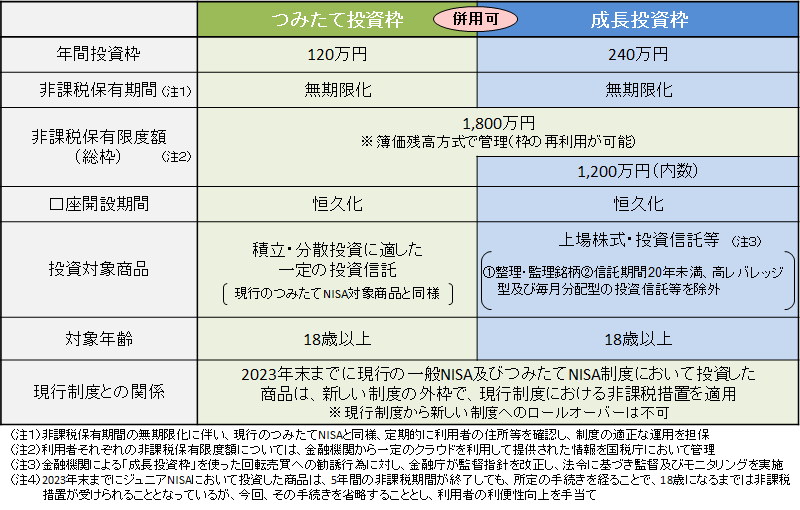

・2024年から大幅改善されるNISA制度4つの特徴

2024年からはNISA制度が変わります。

制度がかわり、呼称も変更します。

・「積立NISA」→「つみたて投資枠」

・「一般NISA」→「成長投資枠」

特徴を説明しますね。

・積立NISAと一般NISAの同時使用が可能になる。

いままでは、積立NISAと一般NISAの同時使用が不可能だったのが、2024年からは同時に使用ができます。

※必ずどちらも使用しなければならない訳ではないので、ご安心ください。

・年間上限額が最大360万円に引き上げ

成長投資枠とつみたて投資枠を合わると、年間360万円まで投資が可能になります。

成長投資枠、つみたて投資枠の、それぞれ上限金額が変更されたためです。

・つみたて投資枠は年間120万円まで引き上げ

・成長投資枠が240万円まで引き上げ

投資できる金額が増えたのが大きな特徴ですね。

・保有金額は最大1800万円まで

お得な制度ですが上限金額は決まってます。

・つみたて投資枠1800万円まで

・成長投資枠1200万円まで

・同時に使用しても1800万円が上限

優遇制度ですが、上限金額には限界があります。

ここは注意してくださいね。

・非課税期間が無期限になる

現在のNISA制度では非課税期間が決まってましたが、期限がなくなったのも大きな特徴です。

・積立NISA20年→無期限に変更

・一般NISA5年→無期限に変更

2024年からNISA制度は使いやすさがレベルアップします。

資産形成をするうえで、大きな味方になりますね。

4・iDeCoも必要?

iDeCoも投資で儲けたお金が非課税になる優遇制度です。

そもそもiDeCoってなに?

こう質問が出てきそうなので、先にお答えします。

ズバリ自分でつくる年金と思ってもらえれば結構です

iDeCoのメリットは以下の通りです。

・20歳~60歳まで運用できる。

・住民税と所得税が軽減できる。

・退職金や年金に控除が適用される。

・毎月23000円まで投資できる。

一方でデメリットもあります。

・60歳までは引き出しができない。

・元本割れのリスクもある。

・手数料がかかる、口座開設に2829円(税込み)毎月120円ほど運用費がかかる

・受け取るタイミングによっては節税にならない

iDeCoには向き不向きがあります。

向いていないひとは、やめておきましょう。

向いている人の特徴は以下の通りです。

・ある程度貯金に余裕がある人

・年収が高く、払っている税金が高い人

・元本割れしてもびびらない人

上記にあてはまる方はiDecoの加入をオススメします。

5・不動産投資もやるべきなのか?

最後に不動産投資について説明します。

自分には不動産投資はちょっと難しそうだな

と思うかもしれませんが、うまく運用できれば、毎月お金が自動で通帳残高がどんどん増えていき、

老後の収入源としても頼もしい存在です。

不動産投資のメリット

・買った時よりも売却価格が上がる可能性がある。

・収入が安定している。

・インフレに強い

・管理会社に任せて運営できる

・経費が使えて、節税になる。

・融資を活用すれば、自己資金0でも投資できる。

不動産投資のデメリット

・物件選びを誤ると、売りたい時にすぐ売れない。

・物件選びを誤ると住む人が見つからない、物件の価格が下がる可能性もある。

・融資を借りられないと物件選択肢が狭まる。

・融資を活用するには、基準として年収500万円以上は必要。

不動産投資は物件選びが重要ですが、得られる恩恵はでかいです。

興味をもってもらえた方は、勉強から始めてみてはいかがでしょうか?

まとめ

最後にこの記事のまとめいきましょう。

1・資産形成とはお金を1から構築していくこと

2・投資をはじめるには知識が必要である。

3・非課税制度である積立NISAを使いましょう。

4・iDeCoは資金に余裕があるなら開始しましょう。

5・不動産投資は知識を深めた上で一旦は検討すべき。

以上まとめになります。

資産形成をはじめたら常に”学び続けること”が重要です。

本や動画、ネットの記事、なんでもいいので勉強して、資産形成を続けましょう。

老後2000万円問題に対策できる資産形成がここにあります【無料資産形成のご相談】

LINEで無料ファイナンシャルプランのご相談

LINEからご予約の場合、下記内容をお書き添えくださいませ。

- お名前(フルネーム)

- ご希望の日時

- 現在の取り組まれている資産形成を教えてください

- ご年齢

- ご職業

- 税込の年収

- 追加のご要望(もしあれば)

このほか 資産形成 に関するあらゆるご相談も承っております。