マイホームを購入を考えたときに「住宅ローン審査」に通るかどうかが一番気になるところでしょう。

通らなかった理由は教えてもらえないと言いますね。

私は30代でマンションを購入を考えました。

家賃を払い続けるより、持ち家の方が資産になるので有意義だと思ったからです。

しかし、住宅ローンの審査の知識がまったくなく、審査に通らない人もいると聞きました。

心配になった私は、元不動産会社勤務友人に、通らない理由を教えてもらうことにしました。

結果は、実にスムーズに審査は進み、無事住宅ローンを組んで自分の家を手に入れられました!

今回の記事は友人から教えてもらった下記内容をお伝えします。

- 住宅ローン審査の流れ、基準、内容

- 住宅ローン審査に通らない理由、通らない人の特徴

不動産購入を考えている人には大事な話です。住宅ローン審査に通らない理由を知ることで、通るための準備ができます。

住宅ローン審査は何を見る?内容を把握しよう

住宅ローンは、住宅購入を目的としているため、借入金額が大きく返済期間が長めです。

そのため、融資ができるかどうかの判断はとても慎重に行われます。

住宅ローンの審査の基本的な知識として、スムーズに進めるために、流れを把握しておくことは必須です。

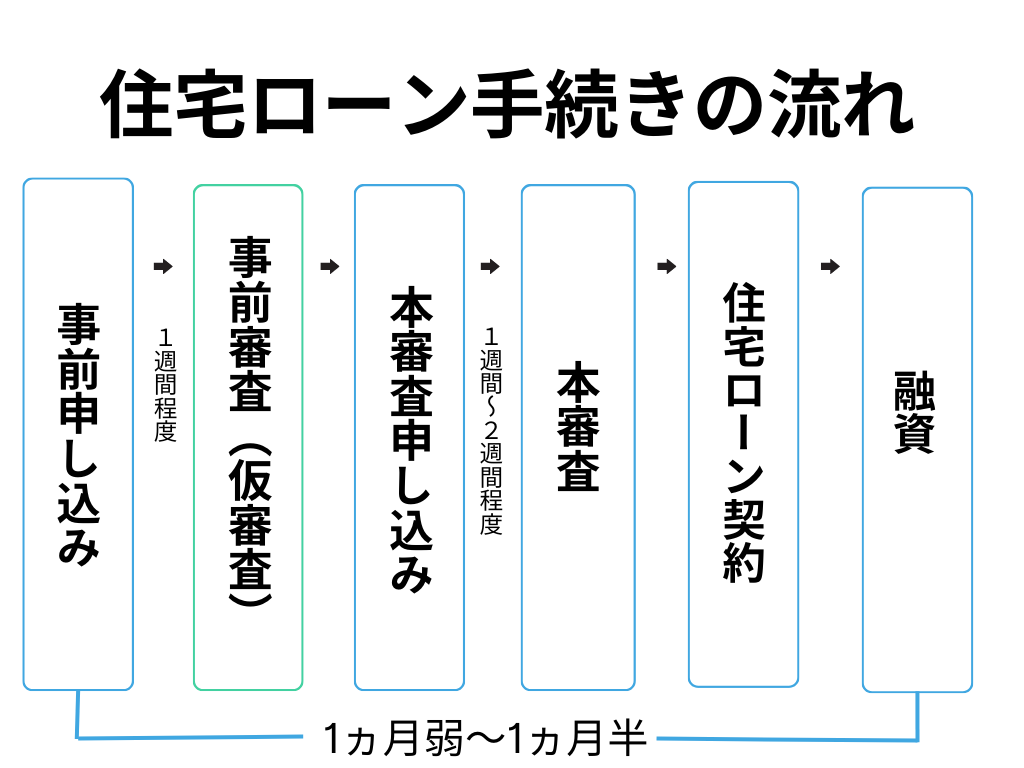

住宅ローン審査の流れ

住宅ローンの審査は、申し込んですぐ融資されるわけではありません。

住宅ローンを利用するためには、「事前審査」と「本審査」の2つの審査に通過する必要があります。

もちろん事前審査に落ちてしまえば、本審査はできません。

事前審査と本審査の内容

事前審査と本審査を詳しく見ていきましょう。

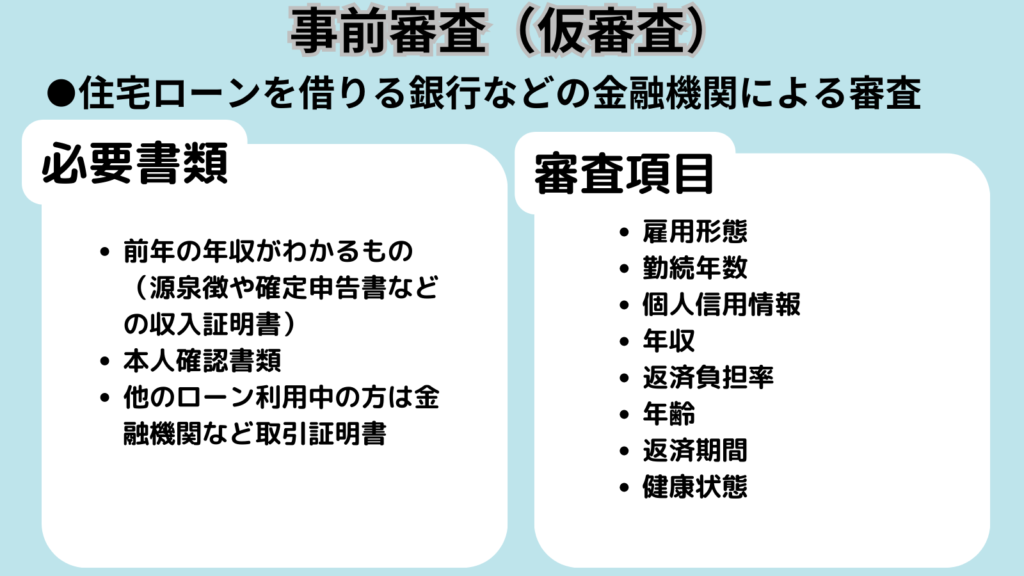

事前審査は「仮審査」とも呼ばれています。

簡単に言えばお金を貸しても良い人物かどうか、金融機関が判断する最初の審査になります。

主に、年収に対する返済額のバランスや返済能力に問題がないかなどを審査されます。

「事前」や「仮」がついているとは言え、かなり慎重に行われます。

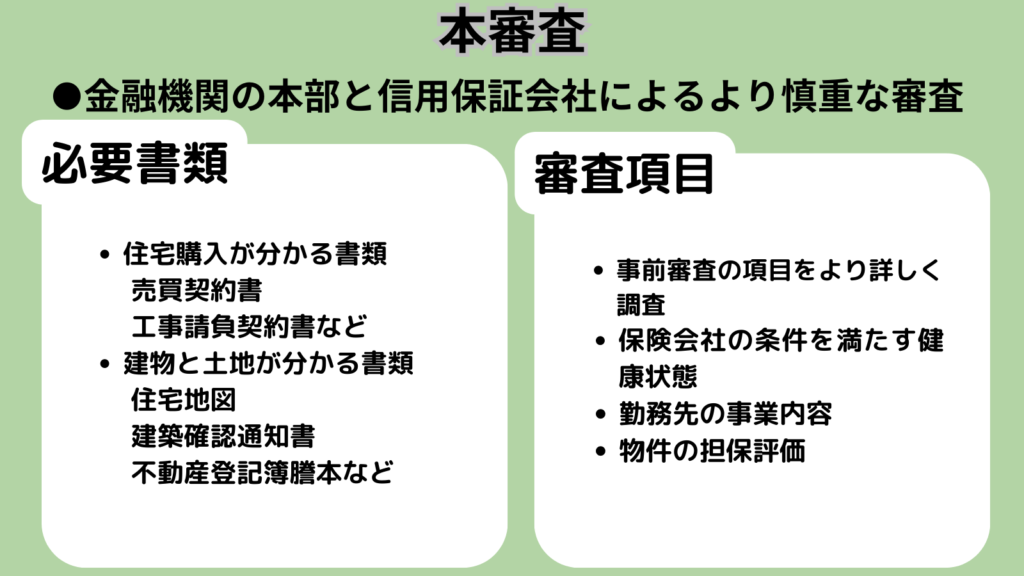

本審査は、お金を貸しても良い人物かどうか、借入金の金額を判断するための最終審査になります。

そのため、仮審査よりも細かな確認が行われます。

本審査では、本人の情報だけでなく、不動産の価値(購入する住宅や土地の価値)も調査の対象となります。

住宅ローンの審査に通らない理由

住宅ローンの流れや項目を理解していても、通る人と通らない人がいます。

実は、住宅ローンに落ちた場合は、理由を教えてもらえないこともあるようです。

そうなると、通らない理由がわかりません。

しかし、私は友人から教えてもらいました!調べる方法はあるんです!

住宅ローン審査で考慮されている項目とは?

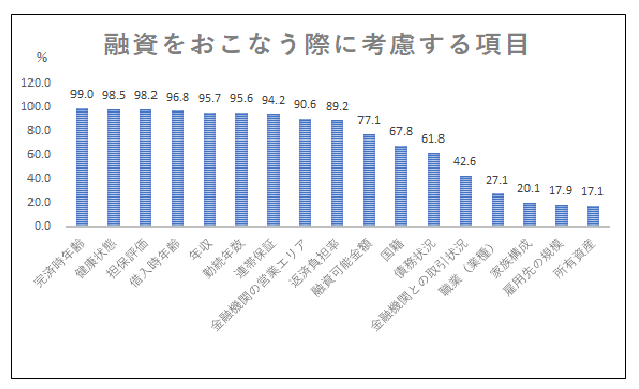

国土交通省が、「金融機関が住宅ローンの審査をする上で考慮する項目」についてアンケートを行っています。

※参考:令和元年度「民間住宅ローンの実態に関する調査結果報告書」(令和5年3月31日訂正)より

融資をおこなう際に考慮されている項目の割合が高い項目が、「通らない理由」と関係してきます。それぞれ見ていきましょう。

通らない理由① 年齢、返済期間、健康状態に問題がある

表を見ると完済時年齢は99.0%、借入時年齢は96.8%、健康状態は98.5%とかなり大きな割合を占めています。

金融機関が年齢や健康状態を重要視しているのは、問題があった場合に「返済リスクが高まるため」です。

年齢が高くなると、返済期間中に病気やケガなどで働けなくなり返済が滞る可能性が高いため、完済時年齢と健康状態はかなり詳しく審査されます。

住宅ローンの年齢に関する審査基準は、金融機関によって年齢制限が設けられています。

「借入時年齢」は65歳までと「完済時年齢」は80歳までとなっています。

そのほか、借入期間も注意が必要です。

住宅ローンの返済期間は、一般的には最長が35年ですが、完済時の年齢にも制限があるので最長は逆算で決まります。

また、過去に大きな病気を患ったことたある方はローン審査に通らないこともあります。

病気などで返済のリスクが高まるほかに、住宅ローンを組む際には、団体信用生命保険(団信保険)の加入が融資条件となっています。

団体信用生命保険(団信保険)とは

借りている人が死亡した場合など、万が一のことがあった場合に、保険金で住宅ローンが完済される保険です。

健康状態に問題があり、団信保険に加入できない場合には、住宅ローンの審査に影響がでてきます。

団信保険に入らない「フラット35」というローンもあります。

また、高齢者向けの「リバースモゲージ型住宅ローン」などもあります。

もし、健康状態や年齢に不安があれば金融機関に相談してみましょう!自分に合ったローンのタイプがあるかもしれません。

通らない理由② 物件の担保価値が低い

物件の担保評価も98.2%ととても高い割合となっています。

契約する本人には問題がなくても、購入する物件が審査に影響するのが、物件の担保評価です。

物件の担保評価とは

購入する物件の価値を金融機関で評価することです。

通常の価値とは異なり、おおよそ市場価値の70%ほどで評価されるようです。

住宅ローンは長期の貸付となるので、もし返済できなくなった場合に備えて、原則として購入する不動産が担保となります。

借り主がローン返済できない状態になった場合、物件を競売にかけてローンを回収する仕組みになっています。

そのため、借地権が設定されている場合や築年数が古い中古住宅など、物件の資産価値が低すぎる場合は、審査に通らなくなります。ローンを返済できるくらいの物件の価値が必要になります。

借りる金額を少なくする、違う物件を探すなどの対応で対策ができます。

通らない理由③ 年収と返済負担率が見合わない

年収95.7%、返済負担率は89.2%とともに高い割合を占めています。

返済負担率とは

年収に占めるローンの利息を含めた年間返済額の割合のことです。

手取り年収の20%~25%以下の返済負担率が理想とされています。

返済負担率計算の仕方

年間の返済額合計÷額面年収x100

例:年収500万 毎月の返済額10万(年間120万)の場合

120万÷500万×100=24 返済負担率は24% となります。

年収に対して、住宅ローンの借入額が高すぎると、返済負担率が高くなり「返済が滞る」と判断されて審査に落ちやすくなってしまいます。

住宅ローン審査の返済負担率は、住宅ローンだけではなく、車や教育資金などの他のローンも合計して計算されます。

車などほかのローンがあると返済負担額が高くなるので完済しておいた方が通りやすくなります。

もしくは、頭金を多く準備しておくことで返済負担額が下がるので対策ができます。

通らない理由④ 勤続年数や雇用形態が不安定

住宅ローンの審査には、勤務年数や雇用形態なども重要です。

勤続年数が95.6%と高い割合を占めています。

住宅ローンの審査では、「完済するまで安定した収入が望めそうなのか」を見られています。

一般企業や公務員は次の2点を満たしていれば通りやすいと言われています。

- 勤務年数3年以上

- 年収300万円以上

契約社員や派遣社員、フリーターなどは、「完済時まで続けていられない可能性がある」という不安要素と捉えられてしまいます。収入があっても通りにくいのが現実です。

また、フリーランスや個人事業主は間近3年程度の確定申告が必要になることが多いため、独立してすぐは融資を受けることが難しいです。

職業ではなく、年収を重要視している「フラット35」というローンもあります。

雇用形態が不安な方は金融機関に相談してみましょう!

通らない理由⑤ 個人信用情報に問題がある

債務状況は61.8%と他と比べると割合は大きくはありませんが、重要な項目です。

住宅ローン審査時には、「支払い能力がある人なのか」「これまでに遅延や未払いなどのない信用できる人物なのか」という部分を個人信用情報でチェックしています。

個人信用情報とは

名前や住所などの個人的な情報や、クレジットカードやローンなどの個人的な情報のことです。

対象となる主な情報

- 氏名、生年月日などの個人情報

- クレジットカードやローンの内容

- 利用金額

- 支払情報

- 残っている債務の金額

- 延滞情報

- キャッシングやリボ払いの情報

- 携帯電話などの分割払いの情報や返済履歴

- 各種借金の情報と返済履歴

- 税金、公共料金支払いの遅延

- 家族カードの情報

- 保証人になっているローンの情報 など

注意すべきところは、家族カードや保証人になっているローンの履歴も申し込みの申告に必要となるところです。

もし、滞納があった場合には、自分のものでなくても自分の信用情報に関わってきます。

また、延滞の履歴を記入しなかった場合は忘れていただけであっても、虚偽の申告となり、審査に響くこともあります。

事前に調べて虚偽のないよう申告することが大切です。

個人信用情報は自分でも調べられます

現在個人信用情報を管理しているのは、3つの信用機関です。

不安な場合は事前に確認しておくことをおすすめします。

忘れている情報があるかもしれません。

注意して欲しいのが、住宅ローンの審査をたくさんの銀行で行うことです。

住宅ローン審査の申込履歴は残ります。たくさんの申込履歴があることでほかの金融機関で落ちた、と思われて信用が落ちてしまいます。

住宅ローンの審査は、事前準備をしっかりした上で、自分が通りやすい金融機関、ローンの種類を検討して狙いを定めて行うことが大事です。

こんな人は通らない。2つの特徴

住宅ローン審査は、たくさん審査項目や通らない理由がありますが、住宅ローンの審査は総合点です。

ひとつの項目が悪くても総合力でカバーすることができます。

最近は、来店なしでインターネットから住宅ローンの契約もできます。

しかしながら、不安要素を抱えている場合は落ちてしまうことが多いのです。

住宅ローンを借りる際に、金融機関の窓口で担当者と相談しながら手続きをすすめられる場合は、条件や不安要素に合った融資金額や返済計画を考えることができるので、通りやすくなります。

不安要素があっても対策はできるので、準備をしっかりすることで通らない理由を回避していきましょう。

しかし、それでも、通らない人の特徴がこちらです。

この2つは住宅ローンを組むのであればやってはいけません。

住宅ローン審査を優位に進めるために大事なこと

住宅ローンの審査の流れや内容、通らない理由と通らない人の特徴を説明してきました。

住宅ローン審査を優位に進めるために大事なことは「事前準備」です。

住宅ローン審査に通らない理由は5つありますが、簡単にまとめると審査ではこの3点を見られています。

- 完済できるだけの個人の信用能力があるかどうか

- 毎月の返済額と収入のバランスや返済能力があるか

- 物件の価値は適切か

この3点を満たせるよう事前準備をおこない、通らない理由を参考に不安要素を整理しておきましょう。

また、個人信用情報を把握して整理しておくことも大事です。

準備をして整理しておくことで審査を優位に進めてくれます。

また、自分のライフプランに合わせて、金融機関と相談をし、無理のない返済計画を立てておくことも大切です。

住宅ローンの流れや内容、通らない理由を把握して、事前準備をおこない住宅ローン審査に挑みましょう。

この記事を書いた人

-

40代独身のスペシャリスト。

マンション購入を通して資産形成に興味を持ち勉強中。

積立NISA、貯蓄型外貨生命保険経験あり。

最新の投稿

- 2023.08.20資産形成東京都23区の賃貸の穴場はどこだ?穴場探しで失敗しない3つの条件

- 2023.06.06資産形成なぜ落ちる?住宅ローンの審査が通らない理由と通らない人の2つの特徴。

- 2023.05.19資産形成賃貸申し込みの2番手は絶望的!?チャンスを呼ぶ術を解説

- 2023.05.05資産形成グローバルな住宅ローン事情:海外の住宅購入に知っておくべき事