人生100年時代と言われる現在。「老後2000万円問題」という言葉を耳にしたこともあるのではないでしょうか?

退職金はある程度の額をもらえると想定していますが、年金と退職金だけでやっていけるのかが不安です。

何となく投資をはじめて資産を増やしたほうが良いのかなと考えています。

確かに2000万円と漠然と言われても「老後の資金は本当に足りる?」と不安に思う人も多いでしょう。

結論から言うと、現在の日本では年金と退職金では資金不足に陥ってしまいます。

この記事では、「老後にどの程度の資金があれば安心して過ごせるのか」を分析し「老後におすすめの投資方法」を紹介します。

30代で2児の母。教育資金に老後の積み立てと日々資産形成について勉強しながら実施中です。

「どこにでもいる主婦」が一般家庭で困りうるであろう老後資金問題を鋭い眼差しで分析!

初心者にも安心の投資方法をお伝えしますね。

どれくらい必要?老後に必要であろう平均資産額

本来年金は、働かなくなった老後に生活するために受給するもので、「年金があれば安心」と思いたいですよね。

しかし、現在の日本では年金だけに頼って生活するのは極めて困難なのが現実です。

実際に老後の生活には、どれほどの資産が必要なのでしょうか?

2021年、厚生年金の受給権者の平均年金月額は14万3,965円です。

年間に換算すると約127万8千円受給される計算となります。

続いて夫婦2人がもらえる額です。厚生年金を40年間支払った会社員の夫と専業主婦の夫婦であると課程。

老後の夫婦に受給される額は、月額22万496円です。

続いて、65歳以上の高齢者が無収入の状態で生活するにはどれ程のお金がいるのかを見ていきましょう。

どれだけの出費になるのかをしっかり把握することはとても重要な作業です。

老後に必要な資金額が分かり、不安を取り除く第一歩となります。

| 食費 | 66,458円 |

| 住居 | 13,625円 |

| 光熱・水道 | 19,983円 |

| 家具・家事用品 | 10,100円 |

| 被服・履物 | 6,065円 |

| 保健医療 | 15,759円 |

| 交通・通信 | 28,328円 |

| 教育 | 20円 |

| 教養娯楽 | 24,804円 |

| その他(交際費など) | 54,806円 |

| 税金・社会保険料など | 30,982円 |

| 合計 | 270,930円 |

データ引用:総務省「家計調査報告(家計収支編)令和元年(2019年) 家計の概要 Ⅱ総世帯および単身世帯の家計収支」

上記のように、老後の生活には夫婦2人で月に約27万円が必要です。

月々にもらえる年金の額は約22万円なので、毎月5万円の赤字が出る計算となります。

赤字は赤字ですが、毎月5万程度の赤字ならどうにかなりそうですよね!?

本当にそう思いますか?

上記の出費は本当に必要最低限のものしか含まれていません。

例えば交通・通信の欄を見て欲しいのですが、【交通・通信 28,328円】NHKの受信料は約2万4千円掛かります。

交通費やスマホ代・Wi-Fi料金を含めて本当にこの値段で済むでしょうか?

その他必要であろう固定費

- 車の維持費(保険代・駐車料金)‥年間25万円

- 固定資産税‥年間10万円

- NHKの受信料‥年間2万4千円

上記を合わせると年間37万4千円、月々3万円以上の固定費が上乗せされます。

さらに、月によっては急な出費がある場合もあるため、老後の夫婦2人が安定して過ごすには月々に年金プラス10万円は必要となってくるでしょう。

退職金だけに頼るのは危険!老後にお金に困るであろう理由

「年金が足りないのは想定内!退職金があるから大丈夫!」と思ったあなた。

退職金に頼って豊かな老後を過ごせると思ったら大きな間違いです。

老後資金を退職金のみに頼っていては危険な理由を紹介します。

2,000万円はもらえる予定をしているけど‥本当に足りないのかな?

数千万円レベルの退職金でも老後資金には足りない

勤め先を退職する際に、「これまでお疲れ様でした」という意味で支払われる退職金。

金額が多い企業だと数千万円レベルで支給されます。

ただ、数千万円レベルの退職金も老後資金にあてるとあっという間に無くなってしまうのが現実です。

仮に2,000万円の退職金をもらい、毎月10万年を生活費として割り崩したとしてシュミレーションしてみましょう。

年間…10万円×12ヶ月=120万円

2,000万円÷120万円=15.6666…

2,000万円ある退職金も、なんと15〜16年で底を着いてしまう計算になるのです。

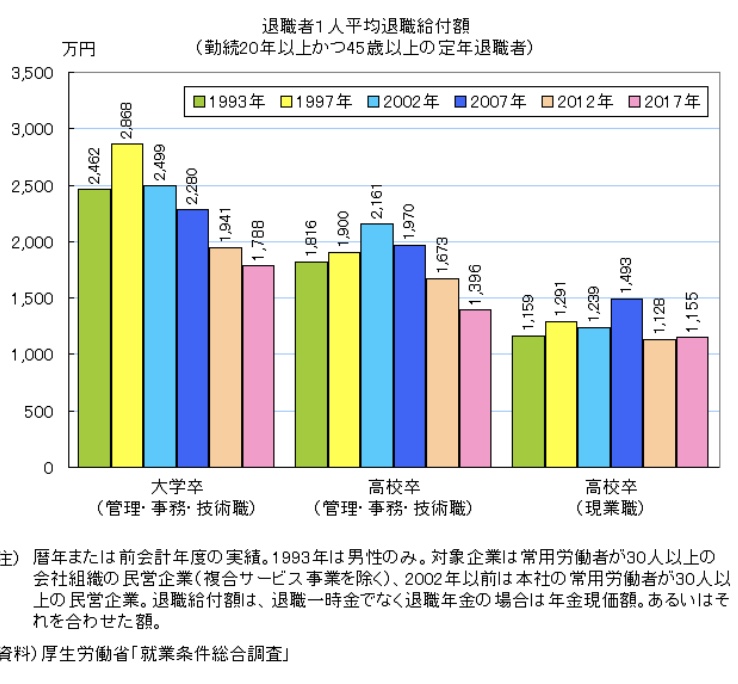

退職金は年々減少傾向にある

また、退職金は年々減少傾向にあることを知っていますか?

画像データ引用:社会実情データ図録

ピークは1993年、4大卒で2,868万円の退職金の平均額でした。

ところが、2017年には1,778万円とピーク時よりも1,080万円も減少しているのです!

「これから10年20年先は、どれだけもらえるのか…」あまり想像したくないのが現実ですが、

「予想よりも少なくなっているかもしれない」という覚悟は必要になるでしょう。

インフレが加速し実質的には資産が減る

さらに恐ろしいのが「インフレ」の加速が予想されます。

インフレとは、物価が上がり続ける現象を指します。

例えば、現在100円で買えるバナナが10年後に200円となっているとします。

100円で買えた物を手に入れるのに2倍の金額を支払わなければならない=お金の価値が1/2になっている

ということになります。

こちらは極端な例ですが、10年20年後には2,000万円の退職金も「今ほどの価値がない」という恐ろしい展開になりうるのです。

若い今とは訳が違う!健康維持はお金が掛かる

歳を取ると体力が落ち、健康維持は想像以上に大変です。

コレステロールや血糖値‥あらゆる数値が若い頃よりも数値が高くなる傾向にあり、食生活も「カップラーメンだけで良いか」では済まされません。

高齢者になると医療費の負担額が減るとは言え、あちこち痛くなるなど病院に通う頻度は高くなり、病気の早期発見には人間ドックが必要不可欠。

心身共に健康でいるためにも、ある程度お金の余裕があった方が安心でしょう。

若い頃よりも食べる量は減りますが、バランスの良い食事が何より重要となってきます。

お値段の張る魚や緑黄色野菜も積極的に摂りましょう!

初心者でも安心!老後の資産形成におすすめの投資方法

残念ながら、低利息のこの時代に銀行にお金を置いておいても資産が増えることはありません。

年金と退職金があっても安泰ではない現代社会で、豊かな老後を過ごすには何らかの形で資産を増やさなければなりません。

そこで、資産を何かに投資し運用することで、ただ単に預貯金として置いておくよりも効率よくお金を増やすことができます。

今回は老後の資産形成をするのに「比較的低リスク!投資初心者でもはじめやすい投資方法」を紹介します。

①ideco

idecoは、「個人型確定拠出年金」とも呼ばれ、積立方式で資産を運用し60歳になると年金として引き出すことができます。

今後成長が見込まれるいくつもの株の銘柄から選出された投資信託を積立方式で購入するシステムです。

投資信託とはいくつもの企業から今後成長が見込まれるであろう銘柄を選んでひとまとめにして売られている商品のことです。

数種類の株に分散して投資ができるので、1つの会社が暴落や倒産をしても、他の企業でまかなえるため比較的低リスクなのがポイントです。

idecoの素晴らしいポイント

- 非課税で運用できる

- 運用での掛け金(拠出)で使って金額は所得控除として申告できる

- 60まで引き出せないため着実に資産を増やせる

- 金融庁お墨付きの商品から選べるため、安全性が高い(安心ポイント)

株や投資信託というと「いつ買っていつ売れば良いのかが心配」と思いがちですが、積立方式なので売買のタイミングを気にすることなく初心者でも運用しやすいですよ。

「老後資金を確実に積み立てたい!」という場合には非常に有効的な手段です。

②つみたてNISA

つみたてNISAは、ideco同様、投資信託を積み立て方式で運用できるシステムです。

一定の金額までは非課税で運用でき、金融庁おすすめの商品のため低リスクな商品が揃っているのが魅力です。

idecoとほとんど同じ形式であると思って良いのですが、2点大きな違いがあります。

NISAのidecoとの大きな違い

- idecoは60歳以上でないと資金を引き出せないが、NISAはいつでも引き出して使用できる

- 2042年で終了してしまう

- 20年800万円までは非課税で運用できる

60歳までは資金を引き出せないidecoと違って、いつでも自由に使えるため「万が一の場合」にも活躍してくれそうなつみたてNISA。

ただサービスが2042年で終了してしまうため、利用を考える場合は急いだ方が良いでしょう。

ちなみに私はつみたてNISAで、【楽天・全米株式インデックス・ファンド(楽天・VTI)】【eMAXIS Slim バランス(8資産均等型)】で資産運用をしています。

ざっくり言うと、楽天・全米株式インデックス・ファンドは米国の約4000もの銘柄に投資ができる商品です。株式世界の中心とも言えるアメリカを丸ごと買えるな‥なんて購入。

eMAXIS Slim バランス(8資産均等型)は、世界各国の投資信託のバランスよく投資できる商品です。「アメリカ一本ではリスクが高いのでは?」と同時に分散投資しています。

両商品に言えることは、分配金(企業側が投資家に「いつもありがとう」と配ってくれるお金)は無いし低利回り。だけど、「長期的に見て低リスクでコツコツと資産を増やしていける」ということです。

老後は収入が無い状態で運用しなければなりません。「確実かつ着実に」をテーマに小さな額でもコツコツ積み立てることが重要です。

時々確認した時に資産が増えてるのは、とてもテンションがあがります!

気持ちにも余裕が生まれ「今晩のお数一品増やそうかな」なんてことも(るんるん)

③債権投資

あまり知名度は高くありませんが、老後の資産形成として債権投資も選択肢の1つです。

債権とはある特定の人に、ある特定の行為、給付を請求することができる権利です。わかりやすい例で説明すると金銭の支払請求、物の引き渡し請求などをあげることができます。

引用元:債権回収弁護士ナビ

そして債務とはその反対に、ある特定の人へ、ある特定の行為、給付を提供する義務を表す言葉です。債権と債務は対義語であり、特定の行動を請求する人(債権者)と、される人(債務者)の両者が存在することで成立します。

簡単に説明すると、物やお金を貸し借りする際には「借りた」という証明書を残します。

国、地方自治体、企業などが銀行からではなく投資家からお金を借りる際に発行する証明書が債権です。

債権発行側はあらかじめ決められた利子を払わなければなりません。銀行よりも高金利で設定されているため、銀行に預貯金をするよりも高いリターンが期待できます。

債権には満期(お金を返す期日)があるため、満期満了を迎えると全額返還されます。

債権投資の特徴

- 下限金利が0.05%以上

- 元本保証されている商品もある

- 保有するだけで利息がもらえるため運用が簡単

年齢を重ねるごとに、複雑なシステムは難しいと感じるようになるため、比較的運営が簡単な債権は老後でもはじめやすい投資方法でしょう。

安心するのはまだ早い!盤石な老後のためにもう一歩踏み込んだ投資方法

投資信託や債権を購入し資産を増やすのも1つの方法ですが、これだけでは正直安心できないのが現代の老後。

実はまだ見落としている大きな出費があるのです。

老後ならではの出費

- 想像以上の孫に掛かる費用

- 老人ホームや施設を利用するための費用

「老後の楽しみは孫に会うこと」という人も少なくありません。

孫に事あるごとに何かを購入しなければならない訳ではありませんが、孫家族の誰かが体調を崩し入院ともなれば孫を預かりに駆けつけなければなりません。

遠方に住む場合は交通費が必要になり、かわいい孫のために「何か買ってあげたいな‥」と思うのも不思議ではありませんよね。

また、将来的には老人ホームや施設への入所を考えておくと、周囲に迷惑を掛けずに済むため資金があるに越したことはありません。

積み立てる額にも限りがあります!

一体どうすれば良いのでしょうか?

そこで、安泰な老後を目指す場合にさらに効率よく資金を増やす投資方法を紹介します。

極めて低リスクな積み立て投資+一歩踏み込んだ投資方法の2刀流という選択肢もありますよ。

個別株の購入

idecoやつみたてNISAは、様々な企業の株をひっくるめて運営してくれる投資信託で分散投資ができるのがメリットです。

ただ、逆を言うと株価が下降傾向にある「お買い得でない株」も一緒に購入していることになります。

個別株購入は、1つの株式会社の株を単体で購入する方法です。

投資信託とは違い自分が決めた企業にピンポイントで投資ができるので、信頼度が高く勢いある企業の場合には大きな利益に繋がります。

個別株投資のポイント

- 配当金がもらえる

- 株主優待が受けられる

配当金とは企業が得た利益の一部を株主さんに分けてくれる制度です。実際に配当金で月数万円の収入を得る人もいます。

ただ、投資額があまりにも1つの株式に集中してしまうのはハイリスク!

個別株で資産形成をする場合にも、いくつかの企業の株に分散投資をし倒産や暴落への対策を常に考えておきましょう。

株価がいくら上昇しても企業が倒産していては元も子もありません。

過去20年をさかのぼって利益が右肩上がりの超老舗企業への投資が個別株投資成功の秘訣です。

不動産投資

資産形成の方法として不動産投資があります。

不動産投資には、住居を購入し再び売ることによって得る利益「キャピタルゲイン」と、購入した不動産を他人に貸出し家賃収入を得る「インカムゲイン」の2種類があります。

バブル期は1度に大儲けを狙ったキャピタルゲインが流行しましたが、現在はコツコツと資金が増やせるインカムゲインが主流の傾向にあります。

不動産投資と言うと、何だか大金が必要でハイリスクなイメージがありますが、実は老後の資産形成にはとっても向いている投資方法なのです。

不動産投資の特徴

- 長期的な家賃収入を得やすい

- いざと言う時は売却して現金化できる

- 賃貸経営を委託できるため手間が掛からない

- 相続税対策ができる

誰かが入居している限りは必ず家賃収入があり、まとまったお金が欲しくなったら売却できるのが不動産投資の強みです。

また、不動産会社において経営を委託してもらえるため、老後でも体力労力を使うこと無く運営ができます。

また、本人が死亡した際に遺族に発生する相続税では、不動産は時価よりも低く評価されるため節税対策になります。

例えば4,000万円の物件を所有している場合、相続の計算では時価よりも低い3,000万円と評価されたと仮定しましょう。

相続財産が本来より1,000万円低くなるため節税対策となります。

また、不動産投資でローンを組む場合は、退職後よりバリバリ働いている現役サラリーマンのほうが安定した収入があり審査にも通りやすいのです。

つまり、不動産投資は早めにスタートさせることで、ローンのハードルも下がり運用しやすくなるでしょう!

定期的に資産が入るうえに節税対策もできるなんて、老後のかなり強い味方となってくれそうですね!

これはアウト!老後の投資でしてはいけないこと

老後の資産形成はとても大切ですが、投資方法を一歩間違えると、豊かな老後どころかこれまで積み上げてきたものが一気に転崩れ落ちる転落人生となってしまいます。

老後の投資で絶対にしてはいけないことをお伝えします。

株価や相場が下がると売却してしまう

株価や不動産の価値が目に見えて下がってしまうと誰もが不安になるでしょう。

ただ、市場は常に動いているので、上がることもあれば下がることもあります。

「株価が暴落したから」と言って一時の下落で売却をしていては、これまで積み立ててきたものが水の泡です。

実際にコロナショックで大きく暴落した株も今ではすっかり回復しています。

長い目で見て一曲面を気にせずに淡々と積み立てていくのが、老後投資の必勝法です。

一発逆転をねらう

「短期でお金が一気に増える」これが叶うなら若いうちは好きに遊んで暮らしたいですよね。

「退職金をぜんぶ投資に回そう」「FXで大儲けできるらしい」と一発逆転をねらった戦略は非常にハイリスク。

いくら信用のおける投資先であっても、未来のことは誰にもわかりません。

一発逆転戦略は投資ではなく、もはやギャンブルです。

「資産系どころか借金返済に追われている」という悲惨な老後にしないためにも、コツコツと時間を掛けた長期目線での投資が何より大切となります。

まとめ|老後資産は想像以上に必要

「年金と退職金があればやっていける」残念ながら今の日本はそうではありません。

また、歳を取ると若い頃よりも何かと費用がかさむのが老後あるあるです。

老後資産は、自分が思っている以上に多くの額が必要なのかもしれませんね。

お金は働いて得る方法と運用して増やす方法があります。

今回は、老後の投資方法として

ideco、つみたてNISA、債権投資を紹介しました。

さらに踏み込んで、個別株や不動産投資で資産をさらに増やす方法もあります。

楽しく活き活きとした将来のためにも、今から老後に向けた投資をはじめてみましょう。

この記事を書いた人

- 30代2児の母。結婚、出産をきっかけに学資保険、つみたてNISA、個別株の購入を通して資産形成を開始。

最新の投稿

- 2023.08.20資産形成東京の不動産価格は世界的に見てどうなの?現時点での世界ランクと将来性

- 2023.06.26資産形成日本一高いタワマン麻布台ヒルズレジデンスは分譲・賃貸・サービス何を取っても日本一だった

- 2023.06.11資産形成投資用ローンと住宅ローンを掛け持ち?審査への影響や両立成功の鍵とは?

- 2023.05.16資産形成賃貸契約で保証会社の審査に落ちたらどうなる?落ちる人の特徴と通過しやすくする方法