米連邦預金保険公社(FDIC)は5月1日、米地銀ファーストリパブリック銀行(以下、FRC)が経営破綻したと発表した。3月に破綻したシリコンバレー銀行(以下、SVB)を抜き、米国史上二番目の銀行破綻となりました。

また米国の銀行が経営破綻したんですか?

ついにリーマンショック再来でしょうか?

アメリカや世界経済はどうなるんでしょうか?

銀行関連ニュースでドイツ銀行を取り上げました。

次はドイツ銀行がやばいと噂されましたが、先日まさか攻めのM&Aを発表しました。全然やばくなかったですね。

さて、今回は米地銀ファーストリパブリック銀行の経営破綻についてです。

やはり資産規模が中堅以下だと、株式相場はかなり神経質ですね。

そして不安が不安を呼び取り付け騒ぎで資金繰り破綻のパターンでした。

詳しく解説します。

こんな疑問に答えます

- ファーストリパブリック銀行について教えてください

- 経営破綻するまでの流れが知りたい

- なんで経営破綻したんですか?

- シリコンバレーバンクから銀行不安を解説してほしい

- リーマンショックは再来していると思って間違いないでしょうか

ファーストリパブリック銀行とは?

今回、また電撃スピードで銀行が破綻しました。

この銀行が危ないのでは?と噂され始めると、株価が急落し不安が不安を煽ります。

そして、とてつもないスピードで経営破綻に陥ってしまいます。

今回のファーストリパブリック銀行とはどういった銀行なのかを解説していきます。

会社概要

| 会社名 | ファースト・リパブリック・バンク |

| 事業内容 | プライベートバンキング、ウェルスマネジメント |

| 設立 | 1985年 |

| 本社 | 米国カリフォルニア州サンフランシスコ |

| 上場区分 | NYSE |

SVBはスタートアップ企業との取引に強みを持ってました。

スタートアップ企業との法人取引として事業成長し上場するまでのベンチャーキャピタルや銀行融資、さらには上場後の個人取引とかなり網羅的なエコシステムを形成していました。

FRCは、どちらかと言えば個人取引に強みを持った銀行のようです。設立は1985年と歴史は長いですが、M&Aを繰り返しながら、企業規模を拡大させてきた背景があります。一時は身売りもしつつ再上場したりと、変わった沿革を持った銀行です。

資産規模

| 金融機関 | 資産規模 | |

| 1 | MUFG | 373兆7319億円 |

| 2 | SMBC | 257兆7046億円 |

| 3 | みずほFG | 237兆661億円 |

| 4 | ゆうちょ銀行 | 232兆9544億円 |

| 5 | りそな | 78兆1550億円円 |

| 6 | 三井住友トラスト・ホールディングス | 64兆6332億円 |

| ファーストリパブリック銀行 | 31兆4474億円 | |

| 7 | ふくおかフィナンシャルグループ | 29兆1719億円 |

| シリコンバレーバンク | 28兆1684億円 | |

| 8 | コンコルディア・フィナンシャルグループ | 24兆607億円 |

ファーストリパブリック銀行は邦銀で言うとどれくらいの規模だったのか?

邦銀の資産規模を上位から並べてみました、邦銀で見ると国内大手地銀の規模といったところです。

ファーストリパブリック銀行はなぜ経営破綻した?

SVBの経営破綻が3月10日に発生し、それ以降、各所に銀行不安は飛び火しています。

経営破綻した理由はそれぞれ個別に異なりますが、共通している点はSNSなどで不安が不安を呼び拡散されたこと。

それを受けて株価が急落し、さらに不安が拡大して預金が引き上げられたことです。詳しく解説していきます。

経営破綻した理由は?

経営破綻した要因は、資金繰り破綻です。

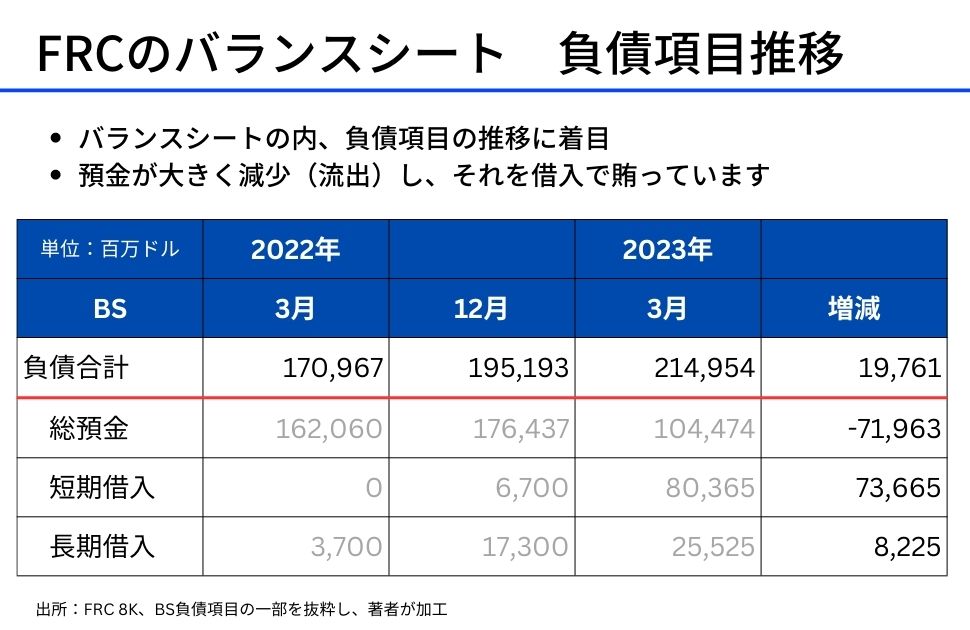

SVBに端を発した銀行への信用不安から預金が大量流出しました。4月24日の決算発表でそれが明るみになり、さらに預金流出が加速したことで経営破綻に至りました。

特にSVBの経営破綻以降の動向として、預金が大口顧客に依存している中堅中小規模の銀行に投資家や預金者は目を付け資金を移動させています。

通常だと米国では銀行が破綻した場合、1人当たり原則25万ドルまでの預金が保護されます。ちなみに日本では元本1000万円とその利息まで。

FRCは預金保護対象外の大口顧客が多い。銀行に対する信用不安から、預金者は安全な大手銀行に資金を動かす。不安が不安を呼び、株価も低迷し、さらに預金者は資金移動を繰り返すことで資金繰り破綻に陥ったわけです。

現代版の取り付け騒ぎ

リアルの世界では一見わからない取り付け騒ぎがネットの世界で起こっています。「デジタル・バンク・ラン」とも言われているようです。

シリコンバレーバンク以来、SNSが威力を発揮し、不安が拡散されていることが特徴です。

これはコロナ禍に米国グロース株が全盛だった頃、ロビンフッダーと呼ばれる人たちがネット上の口コミで株式市場を荒らし株価が乱高下しました。これと似たようなことが起こっていると推察しています。

ファーストリパブリック銀行が経営破綻するまで

銀行不安がニュースになる都度、立ち止まって何が起こっているかを確認します。

それぞれ、要因は個別事情で異なります。

銀行不安の震源地

SVBの経営破綻 3月10日

預金者から預かったお金を国債などの債券投資に大きく傾けていましたが、利上げに伴い債券価格が暴落。抱えていた含み損は巨額で実質債務超過に至るほどのレベル感でした。

連鎖倒産 3月12日 シグネチャーバンク事業停止

暗号通貨関連の取引先に強いことが特徴の銀行です。預金者の多くが預金保護対象外で、全体に占める割合が高いことなどを理由に信用不安が増幅しました。株価が急落、取り付け騒ぎから資金繰り悪化で経営破綻しました。

これらの影響を受けて、FRCの株価は急落しています。

ご参考までに、SVBが破綻した際の記事もご覧ください。

FRCの信用不安が顕在化する4月24日まで

FRCは3月16日にJPモルガンチェースなどから、まとまった資金調達で急場をしのぎました。問題となる決算発表までの間、何が起こっていたかをまとめました。

まず信用不安がヨーロッパに飛び火し、クレディスイスが焦点に。スイス政府から融資枠の設定を受けるものの、結果UBSに救済されました。

また同時にAT1債が無価値になり、銀行不安はまた違った懸念材料が浮上しました。一筋縄ではいかない状況が続きます。銀行への財務補強はあの手この手で、一つが崩れると波及してしまいますね。

銀行の信用不安がニュースになっても3月16日にはECBが、3月22日にはFRBが利上げを発表しました。経済危機であれば、利上げなんてしている場合ではないんでしょうが、インフレを抑えるためには強行せざるをえないということで、舵取りは難しい局面が続きます。

先日記事にしましたが、3月24日には劣後債の早期償還アピールが裏目にでて、ドイツ銀行も危ないという噂が出ました。

詳しくはこちらの記事を見てください。

FRCの経営危機

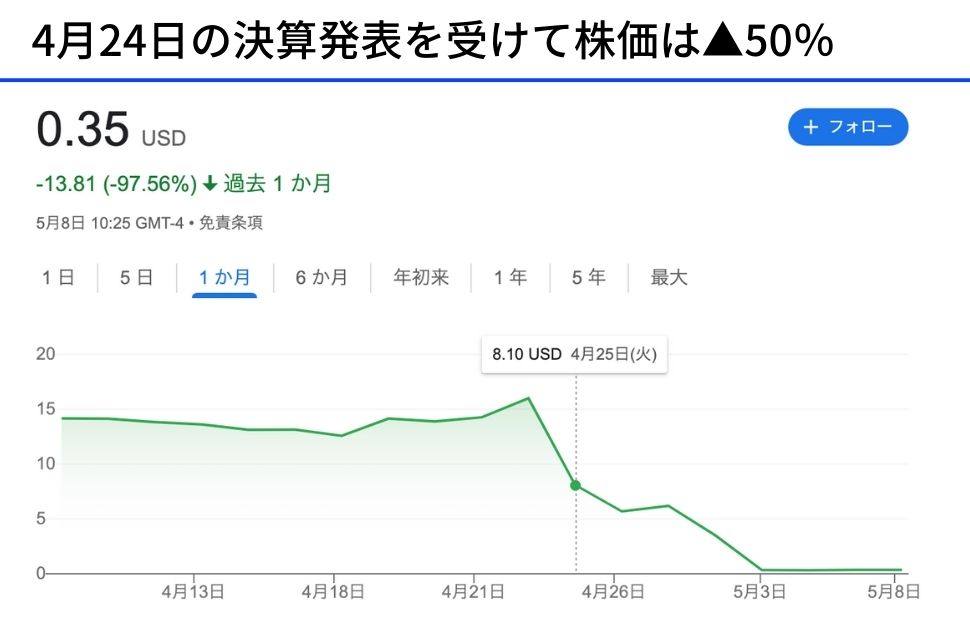

発端は 4月24日のFRC決算発表です。

12月と比較して預金の大幅な流出が確認されたことで、SVBと同じように資金繰り懸念を嫌気し株価が急落します。

特に4月29日からJPモルガンチェースが引受先と発表された5月1日までは怒涛のスピード劇となりました。

以下、ブルームバーグからの記事抜粋です。

28日の米株式市場の時間外取引で米地銀ファースト・リパブリック・バンクの株価は一時54%急落した。当局の管理下に置かれるとの観測が強まったことで売られた。

米連邦預金保険公社(FDIC)はファースト・リパブリックを管財人の管理下に置く準備をしていると、ロイター通信が28日遅く、事情に詳しい匿名の関係者を引用して報じた。FDICを含む規制当局が救済策をまとめられなかったため、こうした動きが差し迫っているという。

ファースト・リパブリックの株価は時間外で一時1.62ドルまで下落。通常取引終値は3.51ドルだった。年初からのこの日の通常取引終了時まで97%余り下げた。

米紙ウォールストリート・ジャーナルは28日遅く、JPモルガン・チェースやPNCファイナンシャル・サービシズ・グループなどの大手行がファースト・リパブリックについて、政府の管理下に置かれた後に買収する提案を行うことを計画していると報じた。事情に詳しい関係者の情報として伝えたもので、FDICは今週末にもファースト・リパブリックを管理下に置いて売却する可能性があるとしている。

4月29日 16:44(5月2日 2:04更新) ブルームバーグ

米銀JPモルガン・チェースは公的管理下に置かれた米地銀ファースト・リパブリック・バンクを買収する。米連邦預金保険公社(FDIC)が実施した緊急入札で、JPモルガンが落札した。

民間セクターが一時救済を図ったが、ファースト・リパブリックのバランスシートの穴を埋めることができず、顧客の預金引き揚げが続いていた。

JPモルガンは融資債権約1730億ドル(約23兆7000億円)と証券300億ドル相当、預金920億ドルを引き取る。JPモルガンとFDICはファースト・リパブリックの一戸建て住宅向けローンおよび商業用ローンからの損失と回収額を分け合う。FDICが1日早朝に発表した。

経営破綻した銀行の比較

時系列でもご紹介していますが、この1、2ヶ月の間で銀行について、その個別事情をまとめてみました。一言、銀行不安と言っても事情は全て異なります。

ただ事情は違うにしても、投資家や預金者からは”不安”の一言で括られてしまうことも事実なのでしょう。

銀行が経営危機に陥ると、水面下では猛スピードで引受先の選定が進められていることがよくわかります。

SVB

- 預金の運用先がなく国債中心に(長期)運用していたが、利上げにより債券価格下落し悪化。

- 預金の流出に対応すべく、含み損は抱えながらも債券の売却し大幅な売却損失を計上。

- 預金の引き出しに対応するとともに、さらなる財務への手当てとして増資を発表しましたが、投資家、預金者からは不安が集中し、電撃の経営破綻に至りました。

クレディスイス

- コロナ以前から業績が複数期で低迷していました。

- SVBの経営破綻を契機として、銀行不安が飛び火したことで大口顧客の預金流出が加速。

- 一時は政府からも融資枠の設定が取り上げられましたが、スイス国内大手のUBSが買収する形で決着しました。

FRC

- SVBの経営破綻を受けて、同様に預金保護対象外の預金割合が多い地銀として注目が集まりました。

- 上述のSVBの経営破綻やクレディスイスの問題が浮上した際にも、株価は急落しています。

- 特に決算発表を受けて、大幅な預金流出が確認されたことが致命的な打撃を与えました。

- 最終的に、JPモルガンチェースが引受しました。

今後の金融政策動向

5月2〜3日FOMCを受けて、米国では0.25%の利上げが発表されました。

FOMC後の記者会見でFRBのパウエル議長は銀行セクターの最近の動向について触れ、「SVB経営破綻以降の銀行不安は概ね改善し、米国の銀行システムは健全だ」と強調しました。

ただ、FRBが物価と金融システム安定の両立で袋小路に陥りつつあることは事実です。銀行破綻が相次ぐ現状についてパウエル議長からは、「間違いを犯したことは十分に認識している」と認めています。

また今回の利上げを受けて、今後の利上げは打ち止めになる可能性も示唆しました。市場ではむしろ年内利下げを見込んでいる節もあります。ただ、物価上昇率は目標2%を大きく上回る状況が続いていることも事実で、舵取りが一段と難しい状況となっています。

これまでの銀行不安から、引き続きいくつかの銀行で経営破綻の懸念があることも噂されており、まだまだ余談は許さない状況が続きそうですね。

考察

果たして、リーマンショックの再来となるのか?

私見ですが、答えはNOだと思っています。

コロナ後のインフレを抑え込むべく、急ピッチの利上げを続けてきた副作用が各所で出ていることは間違いありません。しかし、リーマンショックのような世界的な不況に陥るのか言うと、そうではないと考えます。

事実、投資家に付け入る隙を作った銀行が目の敵にされている一方、そうした銀行を買収する銀行もいる状況です。

これからコロナ前に戻っていく過程の中で、コロナで冷え込んだ需要の反動も見られ銀行の出番も多く出てくるでしょう。

アメリカと日本だと状況は異なるのでしょうが、日本国内はまさにコロナ前のインバウンドでこれから盛り上がりそうです。

まとめ

米地銀ファーストリパブリック銀行が破綻し、全米史上2位の経営破綻を更新しました。

ファーストリパブリック銀行とはどんな銀行だったのか、なぜ経営破綻したのかについて紹介してきました。

シリコンバレーバンクの経営破綻以降、銀行不安がしばらく燻っています。リーマンショックがいよいよくるのではと噂されてもおかしくありません。しかし、一つ一つの銀行の経営破綻はそれぞれ別モノです。

これらを一括りにせず神経質に反応しないことが肝要だと、改めて強調したいです。

この記事を書いた人

-

・現役銀行員

・メガバンク勤務 法人営業15年

・AFP、ファイナンシャルプランナー2級

・投資経験

不動産投資/投資信託/NISA(積立、ジュニア)/iDeCo/

・確定申告、ふるさと納税も毎年やってます

最新の投稿

- 2023.05.08経済ニュース全米2位更新、米地銀ファースト・リパブリック銀行経営破綻

- 2023.04.30不動産投資東京マンション価格の今後を大予想!暴落の兆しはあるか

- 2023.04.09経済ニュース信用不安が止まらない!ドイツ銀行がやばい【現役銀行員が解説】

- 2023.03.29不動産投資韓国不動産バブルが崩壊!日本不況は、すぐそこか